Rynek reklamowy w wartościach netto po trzech kwartałach 2021 r. przekroczył poziom sprzed pandemii, wynika z najnowszego Raportu o Rynku Mediów i Reklamy, opublikowanego przez Publicis Groupe Polska. Dwucyfrowe wzrosty wpływów odnotowały TV, Internet, radio i reklama zewnętrzna.

- Po trzech kwartałach br. wzrost wydatków względem 2019 r. wyniósł 4,5%

- Internet wyprzedza telewizję w udziałach rynkowych

- Udział telewizji i internetu wzrósł z 80,9% w 2019 do 85,7% w br.

- Wartość wydatków na reklamę telewizyjną wzrosła o 15,7%, czyli o 408,2 mln zł vs 2020

- Wartość wydatków na online wzrosła o 23,0%, czyli o 585,7 mln zł vs 2020

- Szacowany wzrost rynku reklamy na koniec 2021r. to około 14%

Wykres 1. Wartość rynku reklamowego netto w latach 2012 – 2021

SEKTORY REKLAMOWE

Po trzech kwartałach 2021 r. rynek reklamy w Polsce zwiększył wartość o 18,0% względem roku poprzedniego i o 4,5% wobec roku 2019. Oznacza to powrót budżetów reklamowych do poziomów sprzed kryzysu wywołanego pandemią koronawirusa. Widać to w aktywności reklamowej wszystkich sektorów – każdy z nich zwiększył wydatki reklamowe. Największy wzrost wolumenu wydatków wygenerował sektor handel. Poziom wydatków tego sektora przekroczył w okresie styczeń – wrzesień ubiegłoroczny poziom wydatków o 26,3%, zaś o blisko 30% poziom budżetów z kwartałów 1-3 2019 r. Wśród firm z tego sektora zwracają uwagę wydatki Lidla, ale też marketów oferujących sprzęt RTV AGD, np. Euro-Net i Mediaexpert. Kolejny lider wzrostów wśród sektorów to żywność, który zwiększył wydatki o 18,3% wobec okresu styczeń – wrzesień 2020 r. i jest to o 1,2% więcej niż w analogicznym okresie 2019 r. Po trzech kwartałach 2021r. trzeci z kolei największy sektor – produkty farmaceutyczne i leki również zwiększył wydatki (o 0,7%), jednak jest to w dalszym ciągu spadek wobec 2019 r. o 8,2%.

Wykres 2. Wydatki poszczególnych sektorów reklamowych, Q1-Q3 2021 vs Q1 – Q3 2020

KANAŁY KOMUNIKACJI

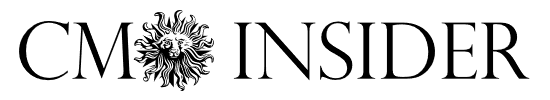

Po trzech kwartałach 2021 r. dwucyfrowe wzrosty zanotowały Internet, telewizja, radio i outdoor. Najszybciej rosły wydatki na reklamę online – o 23%. Wydatki reklamowe zmalały w prasie i kinach, jednak dynamika spadków wyraźnie wyhamowała, szczególnie dobre informacje płyną z kin. Pod względem wolumenowym, budżety internetowe wzrosły o 585,7 mln zł, zaś telewizyjne o 408,2 mln zł. W radiu wzrost ten wyniósł 76,5 mln zł, a w reklamie zewnętrznej 41,7 mln zł. Redukcja budżetów reklamowych w spadkowych mediach wyniosła łącznie 15,5 mln zł.

Wykres 3. Zmiany wartości reklamy w klasach mediów po trzech kwartałach

w latach 2020 – 2021

Wykres 4. Dynamika zmian w klasach mediów, Q1 – Q3 2021 vs Q1 – Q3 2020

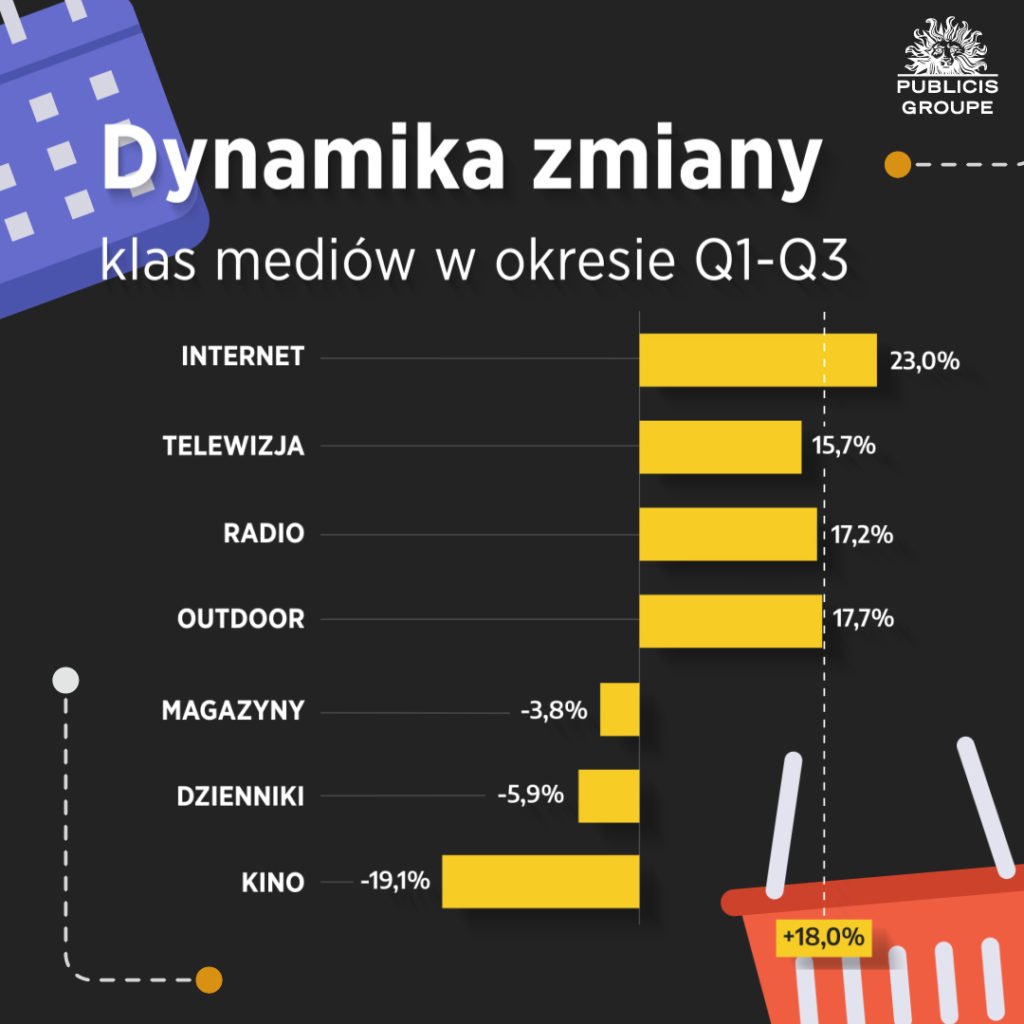

Wartość wydatków na reklamę internetową (nie uwzględniając ogłoszeń) wzrosła po trzech kwartałach 2021 r. o 23%, czyli budżety internetowe zwiększyły się w stosunku do 2020 r. o 585,7 mln zł. Z kwartału na kwartał Internet umacnia swoją pozycję lidera w mediamiksie na polskim rynku reklamowym. Rosły wszystkie formy reklamy, najszybciej display i video, nieco wolniej reklama w wyszukiwarkach. W trzecim kwartale Facebook ponownie przekroczył oczekiwania analityków, w sprawozdaniu finansowym zanotował zwiększenie globalnych przychodów reklamowych o 33,2% w drugim kwartale 2021, w Europie o 35%. Przychody wyniosły odpowiednio 28,3 mld USD na świecie i 6,8 mld USD w Europie. Podobne dynamiki notuje także Google. W drugim kwartale Alphabet podał w sprawozdaniu finansowym, że przychód reklamowy wzrósł o 43,2% i wynosił 53,1 mld USD. Przychody z SEM wzrosły o 44,0% i wyniosły 37,9 mld USD, zaś przychody z YouTube 7,2 mld USG (wzrost o 43,0%).

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital po trzech kwartałach 2021

Wartość budżetów telewizyjnych wzrosła po trzech kwartałach 2021 r. o 408,2 mln zł, czyli 15,7%, tym samym zbliżając się do poziomu sprzed kryzysu wywołanego przez pandemię. Liderem wydatków rynku reklamy telewizyjnej, jak i całego rynku reklamy, jest sektor handel, którego inwestycje wzrosły aż o 123,9 mln zł (dynamika 30,5%). Kolejne szybko rosnące sektory to FMCG: żywność (63,5 mln zł więcej, dynamika 15,5%), higiena i pielęgnacja (więcej o 12,5 mln zł, dynamika 5,7%) oraz napoje i alkohole (więcej o blisko 35 mln zł, przy dynamice 18,5%). W okresie od stycznia do września 2021 r. wartość budżetów radiowych wzrosła o 17,2% względem tego samego okresu w 2020 r. i wyniosła 522,3 mln zł. W trzecim kwartale wydatki na radio utrzymały dodatnią dynamikę i przekraczają nieznacznie wielkość inwestycji reklamowych z trzeciego kwartału 2019r. Po trzech kwartałach 2021 r. inwestycje w reklamę zewnętrzną wzrosły o 17,7%, czyli o 41,7 mln zł, jednak pozostają nadal o ponad jedną trzecią mniejsze niż w tym samym okresie 2019r. W okresie od stycznia do września 2021 r. wpływy segmentu tradycyjnych nośników były wyższe o 20,5% (wolumenowo o 37,7 mln złotych). Po trzech kwartałach 2021 wielkość budżetów alokowanych w gazetach i magazynach spadła odpowiednio o 5,9% oraz 3,8%. Sektorem, który najwięcej zredukował budżety prasowe pozostaje handel, którego inwestycje reklamowe zmalały w magazynach o 5,9 mln zł (dynamika -24,1%) wobec roku 2020 r. i o 10,7 mln zł w dziennikach (dynamika -47,5%), o 17,4 mln mniej niż przed pandemią (dynamika blisko -60%). W okresie od stycznia do września 2021 r. wśród trójki największych reklamodawców w dziennikach znaleźli się

SKI Team, Orlen i Albatros Travel. W magazynach zaś czołówkę reklamodawców tworzyli firma Zimbago, zajmująca się sprzedażą wysyłkową, firma farmaceutyczna Aflofarm oraz producent suplementów diety Asepta. Po długim okresie ograniczonej dostępności kin widzowie tłumnie ruszyli przed ekrany. W trzecim kwartale frekwencja w kinach wzrosła o ponad 170%. Jednak nawet doskonała frekwencja nie zawsze przekłada się na równie duży wzrost wydatków na reklamę. Kina odbudowują powoli swoją pozycję sprzed kryzysu. Po trzech kwartałach 2021 r. wydatki na reklamę w kinach zmniejszyły się o 19,1% wobec analogicznego okresu 2020 r. W okresie od stycznia do września 2021 r. wśród trójki największych reklamodawców znaleźli się dystrybutor Kino Świat, usługi wymiany walut Cinkciarz.pl oraz Pepsi-Cola General Bottlers Poland.

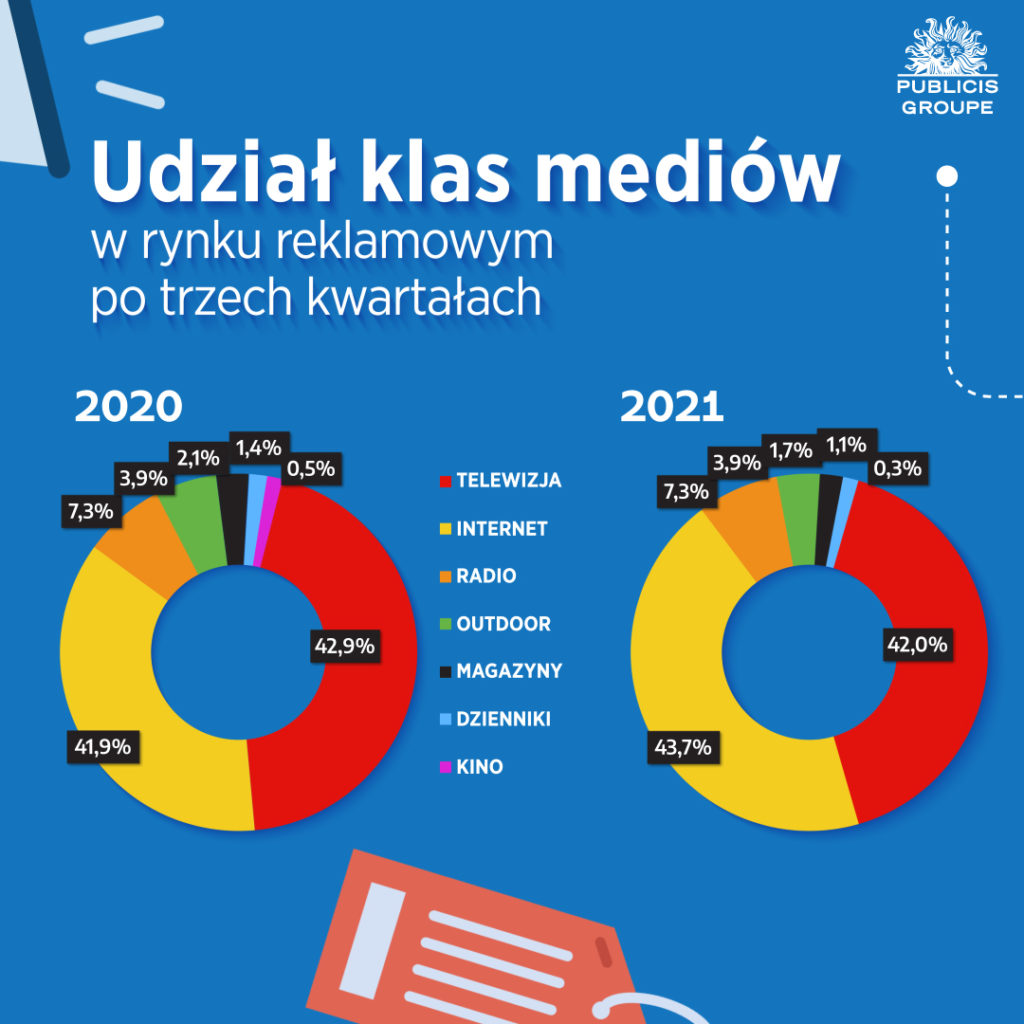

Udział mediów w przychodach z reklamy

W konsekwencji różnej dynamiki zmian poszczególnych klas mediów zmienia się ich udział w rynku. Po trzech kwartałach Internet umacnia przewagę nad telewizją wyprzedzając ją o 1,7 pkt. proc i zbliżając się do 44% udziałów. W samym trzecim kwartale udział telewizji w media miksie spadł poniżej 40%, zaś Internetu przekroczył 44,5%. Oba te media powiększyły swój udział w media miksie kosztem prasy i kin. Udział magazynów z 2,1% do 1,7%, dzienników spadł z 1,4% do 1,1%, zaś kin z 0,5% do 0,3%. Udział wydatków na reklamę radiową utrzymał ubiegłoroczny poziom 7,3%, zeszłoroczny udział na poziomie 3,9% utrzymała również reklama zewnętrzna.

Wykres 6. Udział klas mediów w rynku reklamowym, Q1-Q3 2021 vs Q1-Q3 2020

Komentarz Iwony Jaśkiewicz-Kundery, Chief Investment Officer Publicis Groupe:

Wartość rynku reklamowego w Polsce po trzech kwartałach 2021 r. wyniosła blisko 7,2 mld zł, co oznacza wzrost o 18,0% w stosunku do roku ubiegłego. Pod kątem dynamiki najszybciej rósł drugi kwartał, ze względu na niższą bazę w poprzednim roku.

W okresie od stycznia do września 2021 r. dwucyfrowe wzrosty zanotowały wszystkie media z wyjątkiem prasy i kina. Reklama online wygenerowała budżet w wysokości 3,1 mld i osiągnęła dynamikę na poziomie 23%. Tym samym wartość reklamy online była wyższa od wartości reklamy w telewizji o 121,3 mln. Wydatki w telewizji wzrosły o 15,7%, w radiu wzrosły o 17,2%, zaś w reklamie zewnętrznej o 17,7%. Spadki zanotowały pozostałe media. Dzienniki i magazyny straciły odpowiednio 5,9% oraz 3,8%, zaś kina 19,1%.

Wszystkie sektory zwiększyły wydatki reklamowe.

Największy wzrost wolumenu wydatków wygenerował sektor handel. Istotnie więcej wydali także reklamodawcy z sektorów to żywność, (o 18,3%), pozostałe (34,3%), finanse (19,4%), napoje i alkohole (o 19,9%) oraz telekomunikacja (17,5%).

Po trzech kwartałach 2021r. możemy uznać, że kryzys na rynku reklamy mamy za sobą, co jest potwierdzone 18,5% wzrostem wobec trzech kwartałów 2020r. i o 4,5% wobec analogicznego okresu w 2019r. Pozostajemy optymistyczni w kontekście prognoz na kolejne kwartały, wg, naszych szacunków rok 2021 powinien zakończyć się ponad 14% wzrostem, a rok kolejny kontynuować rosnący trend z 2019 r. z dynamiką na poziomie 4,7%.

Pod koniec trzeciego kwartału nastąpiła budząca wiele kontrowersji zmiana metodologii liczenia GRP, które są walutą rozliczeniową wszystkich kampanii reklamowych, jak i podstawą estymacji wartości netto zawartych w niniejszym raporcie. Jako pierwszy Polsat Media zdecydował się od 1.09.2021 rozliczać kampanie reklamowe w oparciu o nowy pomiar i włączyć do rozliczeń ratingi OOH. Pozwoliło to, według naszych szacunków, na wygenerowanie przychodu wielkości około 12 mln w skali miesiąca (na wszystkie stacje własne i brokerowane Polsatu).

To nie koniec zmian na rynku telewizji. Od listopada obowiązuje znowelizowana ustawa o radiofonii i telewizji. Nowe zapisy wpływają negatywnie na dostępność inventory sponsorskiego, co spowoduje presję inflacyjną począwszy od IV kwartału 2021. Zmianie uległy również zapisy dotyczące czasu wyemitowanych reklam w godzinie, obecnie zniesiono limit 12 minut w godzinie, zamiast tego funkcjonują limity w pasmach tzw. day partach. Po zaledwie dwóch tygodniach listopada widać wyraźnie, że dzięki tym zmianom wzrosło wypełnienie bloków reklamowych w prime time w stacjach TVP.