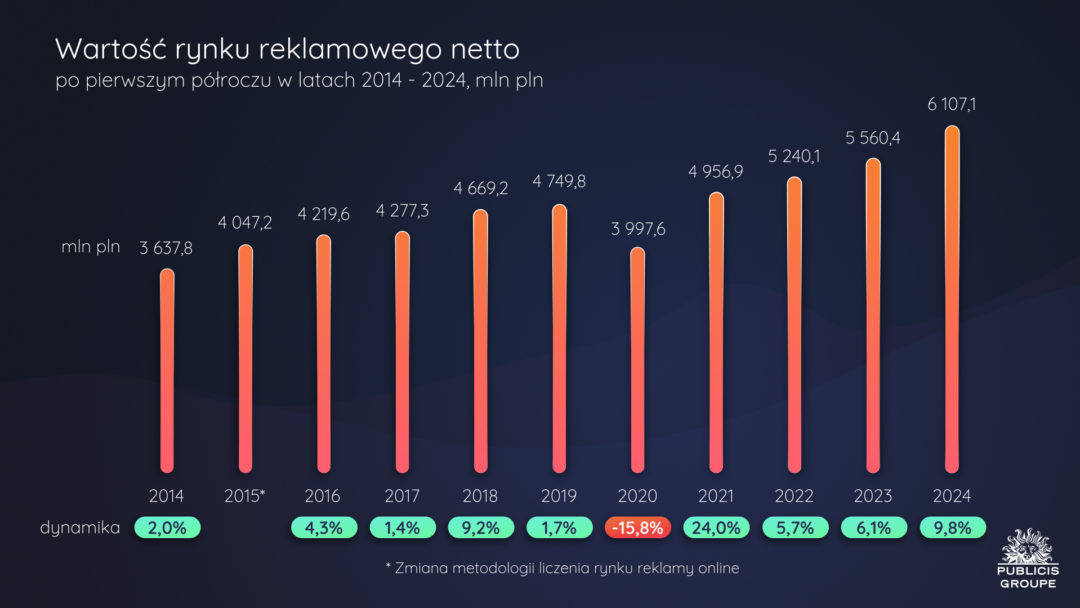

Estymowana wartość netto rynku reklamowego w Polsce w pierwszym półroczu 2024 r. przekroczyła 6,1 mld zł, co oznacza wzrost o 9,8% rok do roku, wynika z najnowszego Raportu o Rynku Reklamy w Polsce, tworzonego przez Publicis Groupe.

- Rosną inwestycje w wideo, internet, radio, OOH i kina, maleją w prasie

- Najszybciej rośnie reklama zewnętrzna – o blisko 24 proc. rok do roku

- Udział wideo w rynku reklamy wynosi blisko 54 proc.

- Udział internetu (digital search & digital non-search) wynosi 30,8 proc.

- Wzrósł udział reklamy zewnętrznej z 5 proc. do 5,6 proc.

- Sektorem z największym wolumenem wzrostu inwestycji reklamowych był handel

Wykres 1. Wartość rynku reklamowego netto po pierwszym półroczu w latach 2014 – 2024

SEKTORY REKLAMOWE

W pierwszym półroczu 2024 r. rynek reklamy w Polsce wzrósł o 9,8% względem analogicznego okresu 2023 r. Aż czternaście sektorów zwiększyło budżety reklamowe, a tylko dwa dokonały redukcji.

Największy wzrost wolumenu wydatków wygenerował sektor handel – firmy z tego sektora przeznaczyły na reklamę o ponad 193 mln zł więcej, co stanowi 16,1% więcej rok do roku. Liderami wydatków w tej branży są: Lidl, Media Expert oraz Jeronimo Martins. Duży wpływ na wzrosty w tym sektorze miało EURO 2024. Handel pozostaje największym sektorem na rynku reklamy.

Największy spadek wolumenu inwestycji reklamowych miał natomiast miejsce w sektorze pozostałe – firmy z tego sektora przeznaczyły na reklamę mniej o 46,6 mln zł (dynamika -11%). Za prawie połowę tego spadku odpowiadają zmniejszone inwestycje w kategorii reklam społecznych. Liderami wydatków w tym sektorze są: Unia Europejska, Andreas Stihl (ogrodnictwo, rolnictwo, hodowla) oraz Wielka Orkiestra Świątecznej Pomocy.

Wykres 2. Wydatki poszczególnych sektorów reklamowych, H1 2024 vs H1 2023

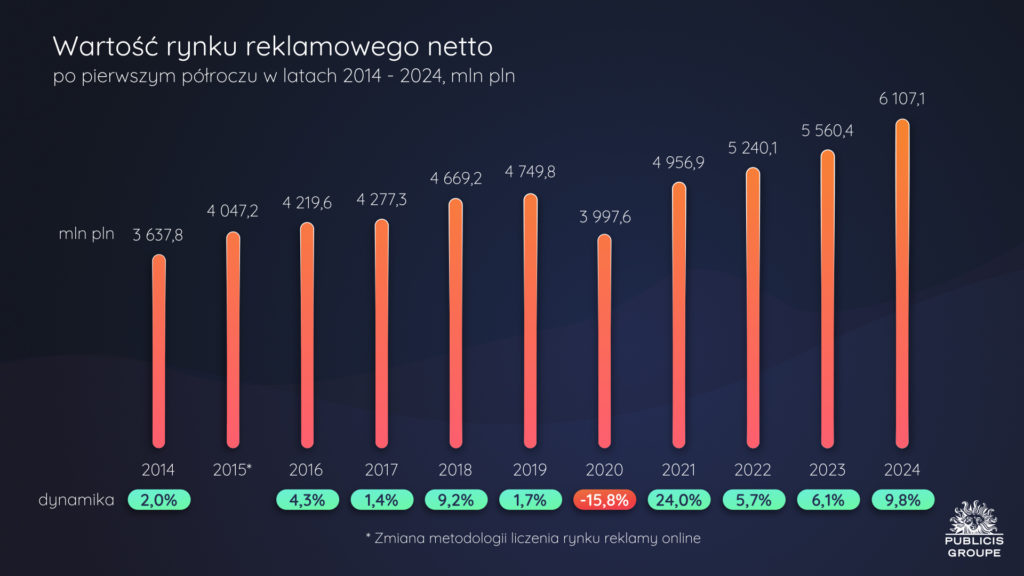

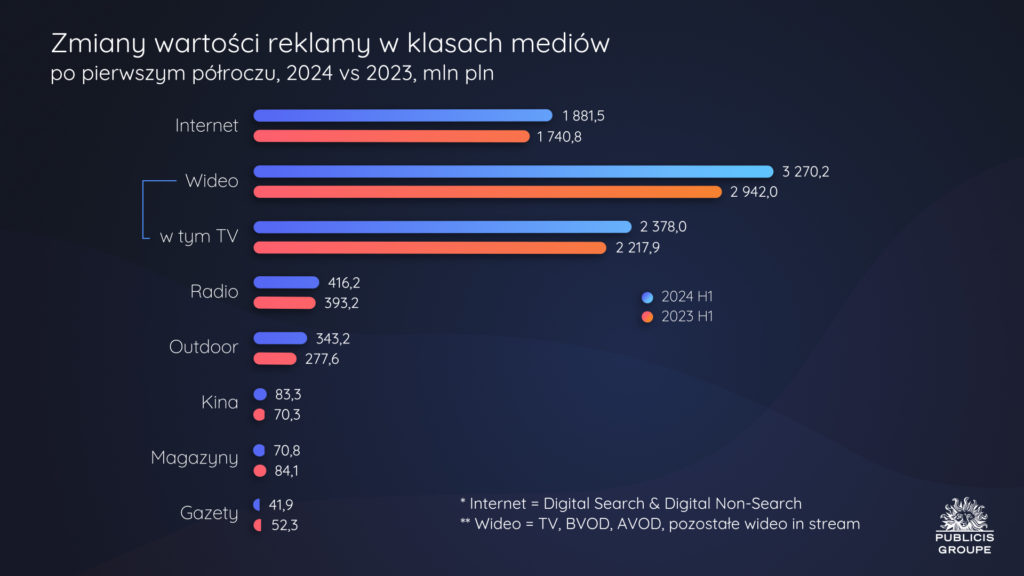

KANAŁY KOMUNIKACJI

Dla przypomnienia, w poprzedniej edycji Raportu o Rynku Reklamy po raz pierwszy pojawia się kategoria ‘wideo’, która obejmuje zarówno telewizję, jak i wideo online.

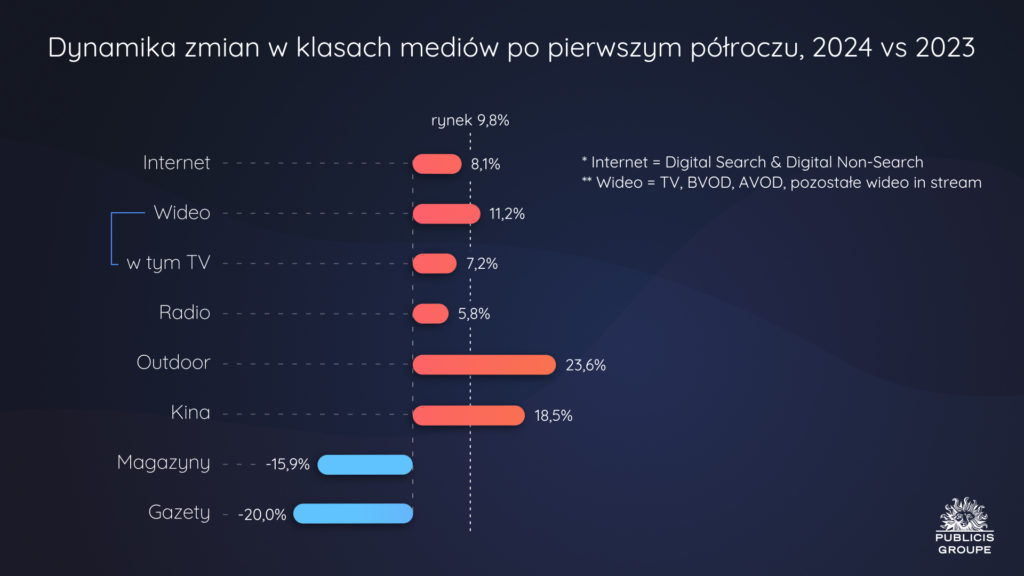

W pierwszym półroczu 2024 r. wzrosły inwestycje reklamowe w wideo, internet, radio, reklamę zewnętrzną oraz kino. Zmalały natomiast nakłady na prasę. Najszybszy dwucyfrowy wzrost odnotowany został w przypadku reklamy zewnętrznej – blisko 24%. Nieco wolniej rosły przychody z reklamy kinowej – o 18,5%. Trzecie pod względem szybkości wzrostu było wideo 11,2%, przy czym dynamika przychodów samej tylko telewizji wyniosła 7,2%, zaś wideo online – prawie 23,2% w okresie od stycznia do czerwca 2024 r. Z analizy wolumenowej wynika, że stabilny wzrost przychodów zapewniła sobie reklama zewnętrzna – więcej o 65,6 mln zł. Budżety wideo wzrosły o 328,2 mln zł, internetowe o 140,7 mln zł, radiowe o 23 mln zł, a kinowe o 13 mln zł. W prasie spadek inwestycji wyniósł łącznie 23 mln zł.

Wykres 3. Zmiany wartości reklamy w klasach mediów, H1 2024 vs H1 2023

Wykres 4. Dynamika zmian w klasach mediów, H1 2024 vs H1 2023

Z analiz Publicis Groupe wynika, że w pierwszym półroczu 2024 r. wartość inwestycji reklamowych przeznaczonych na wideo wyniosła 3 mld 270,2 mln, co oznacza wzrost o 11,2% rok do roku. Udział wideo w przychodach z rynku reklamy wyniósł 53,6% i przewyższał ubiegłoroczny o 0,7 p.p.

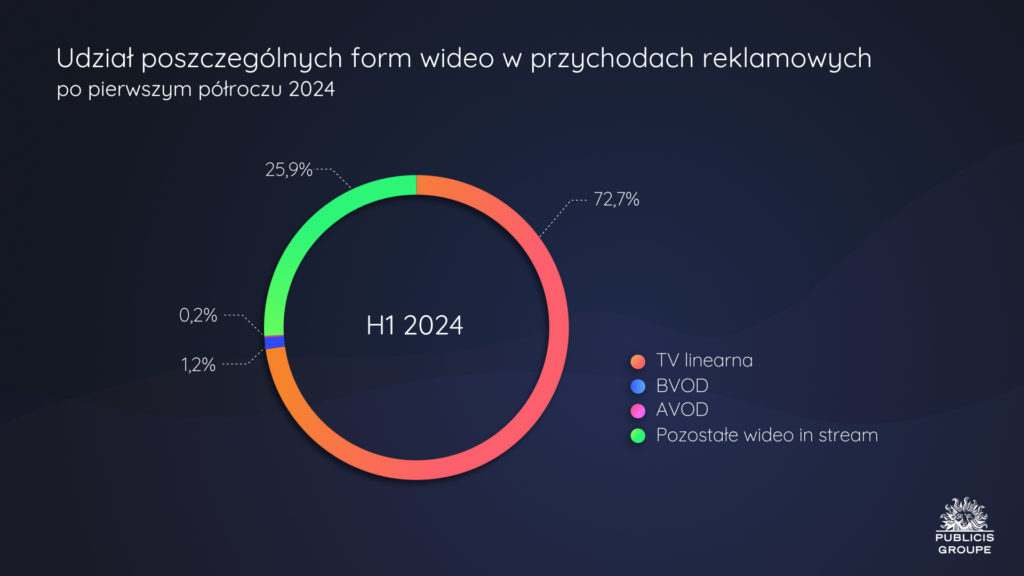

Wśród segmentów wideo największy udział w przychodach ma niezmiennie telewizja linearna (72,7%). Inwestycje reklamowe w to medium wzrosły w pierwszym półroczu 2024 r. o 7,2% rok do roku, przy czym inwestycje w spoty reklamowe zwiększyły się o 6,8%, co oznacza, że wpływy ze sponsoringu i lokowania produktu istotnie przełożyły się na całościową dynamikę rynku telewizyjnego w tym okresie. Drugim segmentem wideo pod względem udziału w przychodach (25,9%) jest pozostałe wideo in stream obejmujące dwie składowe: wideo na platformach społecznościowych YouTube, Meta, Tiktok oraz krótkie formy wideo na portalach internetowych. Szacunki Publicis Groupe, dotyczące przychodów ze społecznościowej formy wideo odzwierciedlają dominację serwisu Youtube w oglądalności. Cały segment wideo na portalach społecznościowych (Facebook, Youtube, TikTok) urósł w pierwszym półroczu o 27,3% (zaktualizowane zostały szacunki dot. przychodów TikToka w 2023 i 2024 roku). Z kolei dynamika przychodów z krótkich form wideo na serwisach internetowych wyniosła 18,6%, drugi kwartał był zdecydowanie lepszy od pierwszego, do czego przyczyniły się Mistrzostwa Europy w Piłce Nożnej.

W segmencie obejmującym długie formy wideo, przychody broadcasters’ VOD były niższe o 11% od ubiegłorocznych, jednak w drugim kwartale dynamika istotnie poprawiła się i przychody w tym segmencie dorównywały zeszłorocznym z tego okresu. 150% wzrost odnotowany został w AVOD, czyli darmowych serwisach wspartych reklamą. W tych dwóch agregatach sytuacja jest najbardziej dynamiczna i obfituje w wiele zmian produktowych. Na spadek w segmencie BVOD w pierwszym kwartale br. wpłynęła istotnie zamiana struktury produktu dostępnego w ramach Player WBD TVN związana z wprowadzeniem Maxa. W obu produktach (Player i Max) użytkownicy otrzymują dostęp do treści w zamian za obejrzenie reklam. Ustrukturyzowanie produktów reklamowych i ofert dla widzów tłumaczy wzrosty w drugim kwartale i zapowiada dalszy rozwój w segmencie VOD.

Z potencjału reklamowego swoich serwisów SVOD (Subscriptions Video on Demand) na rynku polskim nadal nie zdecydowała się skorzystać żadna z dużych platform. Disney+ zaktualizował swoją politykę cenową wprowadzając dwa pakiety: standard i premium, co sugeruje raczej, że chce monetyzować subskrypcje (obecni użytkownicy zostaną automatycznie przypisani do pakietu premium).

Wykres 5. Udział poszczególnych form wideo w przychodach reklamowych w H1 2024 r.

Z analiz Publicis Groupe wynika, że w pierwszym półroczu 2024 r. wartość inwestycji reklamowych w internecie w nowym ujęciu, a zatem bez wideo online (nie uwzględniając wydatków na ogłoszenia) wyniosła 1 881,5 mld zł, co oznacza wzrost o 8,1% rok do roku. Udział internetu w rynku reklamy w pierwszym półroczu 2024 r. wynosił 30,8% (spadek o 0,5 pkt.proc.).

Z estymacji Publicis Groupe wynika, że przychody w segmencie digital search wzrosły o 12,7%. Obecnie na polskim rynku retail search odpowiada za 6% przychodów w segmencie digital search, podczas gdy główna część ulokowana jest w Google. Jednak dynamika tej formy reklamy jest obiecująca i utrzymuje się na poziomie powyżej 25%. Digital search stoi w obliczu ogromnych przemian. Choć użytkownicy nadal głównie korzystają z Google w przypadku większości zapytań, to w miarę oswajania się z generatywną sztuczną inteligencją zmieniać będzie się sposób, w jaki internauci poszukują informacji, powodując również eksplorację innych metod wyszukiwania. Naturalne jest więc, że inwestycje w paid search przesuwają się np. w stronę platform takich jak Amazon (co ujawnia się mocno w trendach na rynku USA, źródło Jungle Scout) czy Allegro, gdzie na przykład poszukiwania rozpoczynają robiący zakupy w Polsce. (Źródła: GWI; Raport Consumer Journey Minds&Roses dla Allegro).

W pierwszym półroczu 2024 r. reklama digital non-search osiągnęła 4,0% wzrostu rok do roku. Prawie 92% tego segmentu online stanowi reklama display, której dynamikę eksperci Publicis Groupe oszacowali na poziomie 3,9%. Motorem wzrostu dla tej reklamy digital non-search pozostają formaty displayowe w sieciach społecznościowych META.

Wykres 6. Internet: wartość przychodów reklamowych, H1 2024 vs H1 2023

Od początku 2023 roku radio nieustannie cieszyło się dużym zainteresowaniem reklamodawców, co przyczyniło się do dwucyfrowych wzrostów inwestycji w każdym z czterech kolejnych kwartałów, od Q2 2023 do Q1 2024. Mimo to, w drugim kwartale 2024 roku tempo wzrostu budżetów przeznaczanych na reklamę radiową zauważalnie osłabło. W pierwszym półroczu rynek reklamy radiowej odnotował wzrost na poziomie 5,8%, co wartościowo przekłada się na zwiększenie o 23 mln zł w porównaniu do analogicznego okresu roku poprzedniego. W pierwszym półroczu 2024 r. spadła słuchalność Grupy RMF, Time i Polskiego Radia, wzrosty nastąpiły natomiast w przypadku Grupy Eurozet i Audytorium 17 oraz pozostałych mniejszych rozgłośni. Mimo spadku udziału w słuchalności wobec analogicznego kwartału ub. roku (-0,8 p.p.), niedoścignionym liderem rynku radiowego pozostaje Grupa RMF. Udział w słuchalności Grupy Eurozet wzrósł jednak aż o 1 p.p. i nadawca ten bardzo umocnił swoją pozycję. Na ten wynik z pewnością wpłynęła główna stacja – Radio ZET, której udział wzrósł aż o 1,6 punktu procentowego, co stanowi największy wzrost udziału w tym okresie wśród wszystkich stacji radiowych. (Dane Kantar). Największy wzrost wolumenu budżetów odnotowany został w przypadku lidera rynku radiowego, czyli sektora handel – o niemal 18 mln zł (dynamika o 9,9%). Na drugim miejscu pozostaje sektor produkty farmaceutyczne, leki ze wzrostem o 8,7 mln zł (wzrost o 19,7%), zaś na trzeciej pozycji pod względem wolumenu wzrostu znalazła się motoryzacja, która zwiększyła swój budżet radiowy o 6 mln zł (dynamika 18,3%).

W okresie od stycznia do czerwca 2024 r. inwestycje w reklamę zewnętrzną były wyższe niż przed rokiem o 23,6%, czyli o 65,6 mln zł. Podobnie jak w poprzednim roku, ten wzrost został wygenerowany przede wszystkim na nośnikach digitalowych. Z analiz IGRZ oraz Publicis Groupe wynika, że udział nośników digitalowych w przychodach reklamowych wzrósł z 24,3% w pierwszym półroczu 2023 r. do 27% w bieżącym roku. W pierwszym półroczu 2024 r. dziewięć sektorów zwiększyło budżety na reklamę zewnętrzną, a siedem zredukowało. Największy wolumenowy wzrost inwestycji reklamowych odnotowany został w przypadku sektora żywność – o ponad 10,5 mln zł (dynamika 86,3%). Wyjątkowo wysoką dynamiką (aż 181,4%), wyróżniła się motoryzacja, na którą przeznaczono o 5,6 mln zł więcej, niż w ubiegłym roku.

Z szacunków Publicis Groupe wynika, że przychody reklamowe netto w kinach wyniosły przeszło 83,3 mln zł w pierwszym półroczu 2024 r., co stanowi 18,5% wzrostu wobec ubiegłego roku. W porównaniu do 2019 r., czasu przed pandemią, poziom przychodów z pierwszego półrocza 2024 r. jest wyższy o 27,2%. W top 5 sektorów z największym udziałem w wydatkach na reklamę kinową znalazły się: media, finanse, handel, motoryzacja i żywność. Pod względem wolumenu wzrostu wyróżnił się sektor żywność, który zwiększył inwestycje w reklamowy kinowe o ponad 4,3 mln zł (dynamika 132,1%) oraz sektor odzież i dodatki ze wzrostem o 3,4 mln (dynamika 319,2%). Co ciekawe, dwa najbardziej aktywne w kinach sektory (media i finanse) zmniejszyły swoje inwestycje w to medium o łącznie 2,7 mln zł. Za to wrócił do kin po roku nieobecności sektor farmaceutyczny.

W pierwszym półroczu 2024 r. inwestycje reklamowe w magazynach spadły rok do roku o 15,9%, czyli o prawie 13,4 mln zł. Suma stron reklamowych w magazynach skurczyła się o 12,2% (Źródło: Kantar). Sektorem o największym wolumenowym spadku jest sektor handel (mniej o 11,5 mln zł, dynamika -66,5%), który w magazynach ograniczył szczególnie inwestycje reklamowe w sprzedaż wysyłkową. Największy wzrost wydatków zauważyć można w sektorze czas wolny. Firmy z tego sektora przeznaczyły na reklamę więcej o 0,5 mln zł (dynamika 33,6%).

Inwestycje w reklamę w dziennikach w pierwszym półroczu 2024 r. spadły rok do roku o 20,0%, to jest o 10,4 mln zł. Do spadku wydatków na reklamę w prasie codziennej przyczyniło się jedenaście sektorów; gdzie największy nastąpił w sektorze handel, który w dziennikach zmniejszył swoje inwestycje reklamowe o ponad 4,7 mln zł (dynamika -64,7%). Drugi pod względem wolumenu spadku to sektor pozostałe (będący największym sektorem reklamującym się w dziennikach, obejmujący m.in. usługi dla biznesu, reklamę społeczną, fundacje, partie polityczne, nieruchomości i edukację oraz ciepłownie, elektrownie i inne, które to najbardziej ograniczyły wydatki w tym medium), w przypadku którego obniżka budżetu reklamowego sięgnęła ponad 3,5 mln zł (dynamika -16,5%). Największy wolumenowy wzrost odnotowany został w przypadku budżetów reklamowych sektora finanse – o ponad 0,5 mln zł (dynamika 15,0%).

UDZIAŁ MEDIÓW W PRZYCHODACH Z REKLAMY

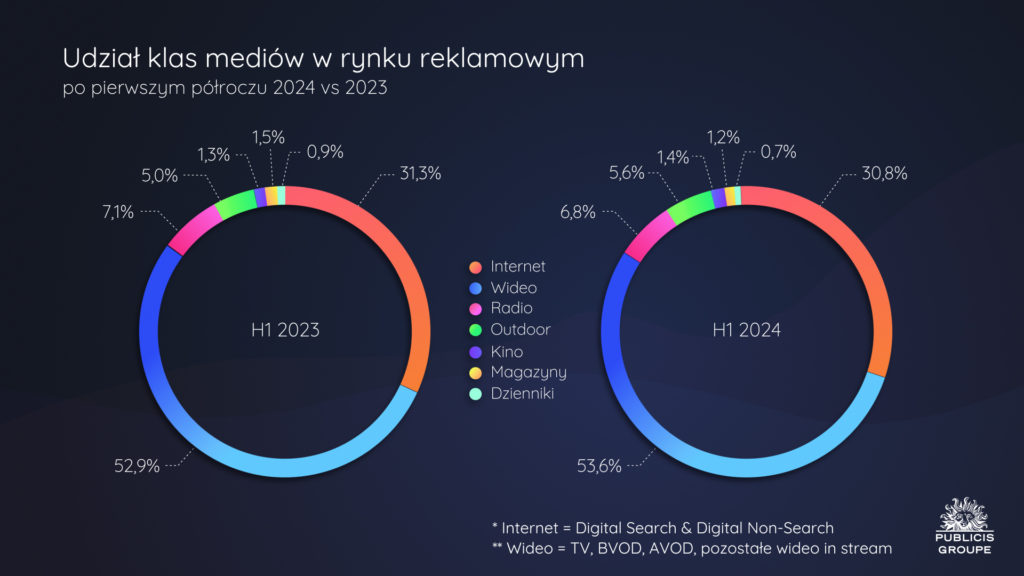

W konsekwencji zróżnicowanej dynamiki zmian poszczególnych klas mediów, zmienia się także ich udział w rynku. Udziały internetu (digital search i non-search) w mediamiksie spadły z 31,3% do 30,8%, zaś wideo (tv, bvod, avod, pozostałe wideo in stream) wzrosły z 52,9% do 53,6%. Jednak nie tylko pozycja wideo rośnie. Reklama zewnętrzna w dalszym ciągu odbudowuje się po pandemii, a jej udział w pierwszym półroczu wzrósł o 0,6 p.p. Także kino wciąż rośnie po kryzysie, choć w mniejszym już tempie (+0,1 p.p. udziału). Pomimo zwiększenia przychodów reklamowych, udział radia w torcie reklamowym zmalał o 0,3 p.p. Spadki zaliczyła również prasa: w przypadku magazynów z 1,5% do 1,2%, zaś dzienników z 0,9% do 0,7%.

Wykres 7. Udział klas mediów w rynku reklamowym, H1 2024 vs H1 2023

Komentarz Iwony Jaśkiewicz-Kundery, Chief Investment Officera Publicis Groupe:

I znowu Polska gospodarka urosła więcej niż zakładały prognozy – w drugim kwartale PKB wzrosło o 3,2%. Rynek reklamy również wyprzedza prognozy, a do tego rośnie dużo szybciej niż polska gospodarka – aż o 9,8% w pierwszym półroczu 2024! Reklamodawcy przeznaczyli na reklamę ponad 6,1 mld zł.

W okresie od stycznia do czerwca 2024 r. wzrosły inwestycje reklamowe we wszystkich mediach z wyjątkiem prasy. Najszybciej rosła reklama zewnętrzna – o ponad dwadzieścia procent r/r oraz kino – niecałe dwadzieścia procent. Reklama wideo, obejmująca od poprzedniej edycji Raportu prócz telewizji także wideo online, wzrosła o 11,2%. Przychody reklamowe w internecie zwiększyły się natomiast o 8,1%. Po zmianie kategoryzacji w pierwszym kwartale, udział internetu wyniósł 30,8%, największym medium jest zaś wideo – z udziałem w wysokości 53,6%. Udział samej telewizji natomiast wynosił 38,9% i był niższy od ubiegłorocznego zaledwie o 1 p.p. Istotnie wzrósł rynkowy udział reklamy zewnętrznej. Outdoor w pierwszym półroczu 2024 r. osiągnął 5,6% udziału wobec 5% przed rokiem, a inwestycje ulokowane w reklamie zewnętrznej przekroczyły 343 mln zł. Intensywny rozwój nowoczesnych nośników digitalowych, a także Mistrzostwa Europy w Piłce Nożnej i Igrzyska Olimpijskie skłoniły nas do podniesienia prognozy wzrostu na to medium do 18,8% w całym 2024 r. W pierwszym półroczu 2024 r. jedyne spadki budżetów reklamowych miały miejsce w prasie. W przypadku dzienników odnotowaliśmy 20% spadku spowodowanego głównie zahamowaniem inwestycji instytucji publicznych i spółek skarbu państwa, zaś inwestycje reklamowe w magazynach zmalały o ponad 15%, gdzie budżety reklamowe mocno ograniczył sektor handel.

Aż czternaście sektorów zwiększyło budżety reklamowe, a tylko dwa dokonały redukcji. Największy wzrost wolumenu wydatków wygenerował sektor handel – firmy z tego sektora przeznaczyły na reklamę o ponad 193 mln zł więcej, co stanowi 16,1% więcej rok do roku. Duży wpływ na wzrosty w tym sektorze miało EURO 2024. Największy spadek wolumenu inwestycji reklamowych miał natomiast miejsce w sektorze pozostałe – firmy z tego sektora przeznaczyły na reklamę mniej o 46,5 mln zł (dyn. -11%). Za prawie połowę tego spadku odpowiadają zmniejszone inwestycje w kategorii reklam społecznych.

Udział największego sektora na rynku reklamy, czyli handlu, wzrósł o 1,3 p.p. do wartości 23,3%. Od czwartego kwartału 2021 r. drugą pozycję zajmuje sektor produkty farmaceutyczne, leki, który wyprzedził sektor żywność. Udział farmacji jednak spadł w pierwszym półroczu 2024 r. o 0,4 p.p. i wynosi 11,8%. Natomiast udział sektora żywność istotnie się zwiększył: aż o 1,5 p.p. do 9,6%.

Po pierwszym półroczu zdecydowaliśmy się podnieść prognozę roczną dla internetu, wideo (w tym TV) i outdooru. Szacujemy, że rynek reklamy wzrośnie w 2024 r. o 8,8%.