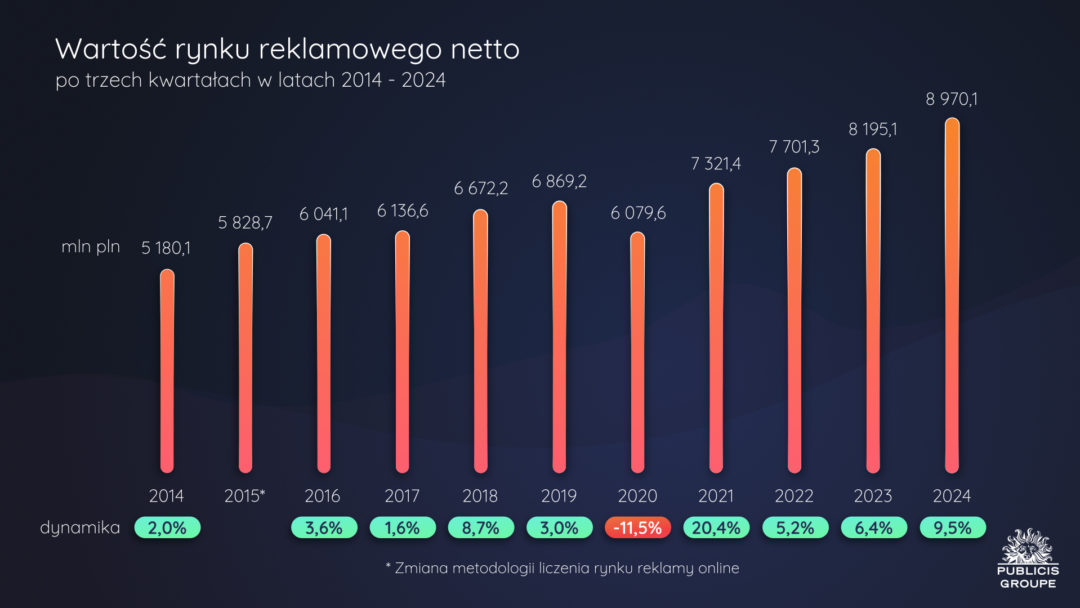

Estymowana wartość netto rynku reklamowego w Polsce po trzech kwartałach 2024 r. wyniosła blisko 9 mld zł, co oznacza wzrost o 9,5% rok do roku, wynika z najnowszego Raportu o Rynku Reklamy w Polsce, tworzonego przez Publicis Groupe.

- Rosną inwestycje w wideo, internet, radio, OOH i kina, a maleją w prasie

- Najszybciej rośnie reklama zewnętrzna – o blisko 12% rok do roku

- Udział wideo w rynku reklamy wynosi blisko 54%

- Udział internetu (digital search & digital non-search) nie zmienił się i wynosi 30,6%

- Wzrósł udział reklamy zewnętrznej z 5,5% do 5,6%

- Sektorem z największym wolumenem wzrostu inwestycji reklamowych był handel

Wykres 1. Wartość rynku reklamowego netto po trzech kwartałach w latach 2014 – 2024

SEKTORY REKLAMOWE

W ciągu dziewięciu miesięcy od stycznia do września 2024 r. rynek reklamy w Polsce wzrósł o 9,5% względem analogicznego okresu 2023 r. Aż piętnaście sektorów zwiększyło budżety reklamowe, a tylko jeden dokonał redukcji.

Największy wzrost wolumenu inwestycji wygenerował sektor handel – firmy z tego sektora przeznaczyły na reklamę o prawie 310 mln zł więcej, co stanowi 17,2% więcej rok do roku. Liderami inwestycji w tej branży są: Media Expert, Lidl oraz Jeronimo Martins. Duży wpływ na wzrosty w tym sektorze miał turniej piłkarski EURO 2024. Handel pozostaje największym sektorem na rynku reklamy. Jedyny spadek wolumenu inwestycji reklamowych miał natomiast miejsce w sektorze pozostałe (zawiera m.in.: usługi dla biznesu, reklamę społeczną, fundacje, stowarzyszenia, instytucje polityczne, usługi komunalne, nieruchomości, materiały budowlane, edukację, itp.) – producenci iinstytucje z tego sektora przeznaczyli na reklamę mniej o 109 mln zł (dynamika -16,2%). Za ponad połowę tego spadku odpowiadają zmniejszone inwestycje w kategorii reklam społecznych.

Wykres 2. Inwestycje poszczególnych sektorów reklamowych, Q1-Q3 2024 vs Q1-Q3 2023

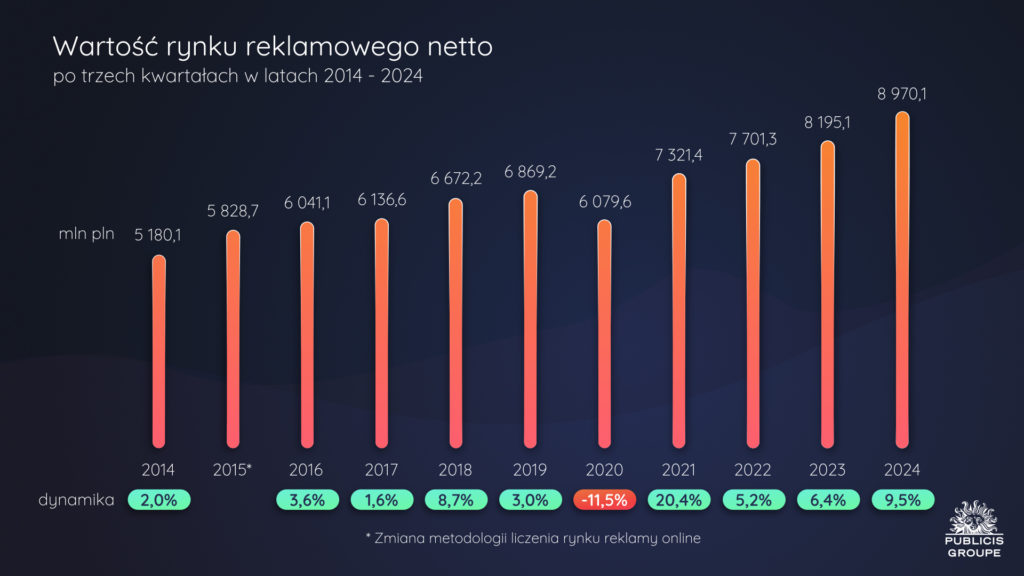

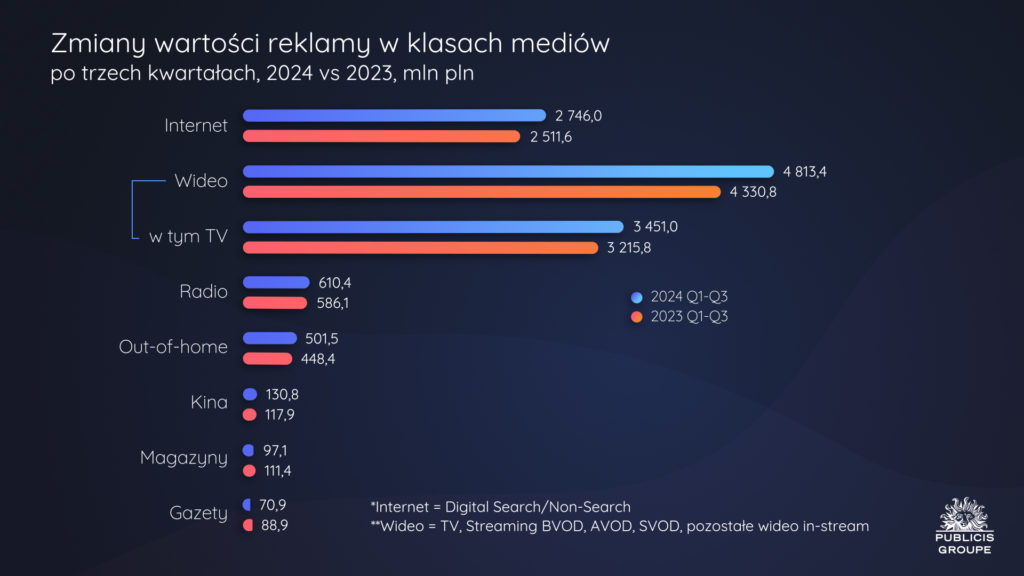

KANAŁY KOMUNIKACJI

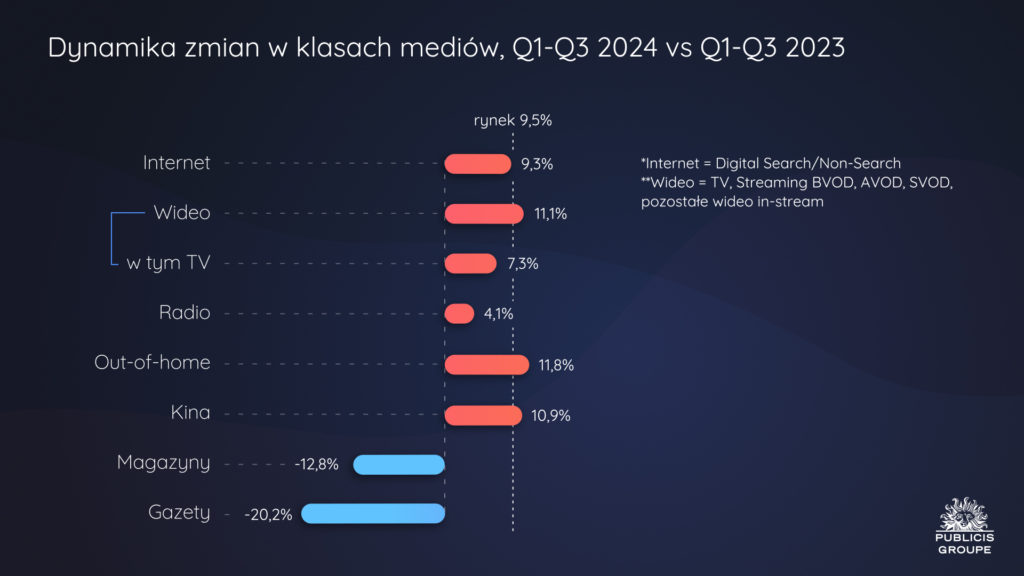

W pierwszych trzech kwartałach 2024 r. wzrosły inwestycje reklamowe w wideo (telewizja i wideo online), internet, radio, reklamę zewnętrzną oraz kino. Zmalały natomiast nakłady na prasę. Najszybszy, dwucyfrowy wzrost odnotowany został w przypadku reklamy zewnętrznej – ponad 11,8%. Drugie pod względem szybkości wzrostu było wideo 11,1%, przy czym dynamika przychodów samej tylko telewizji wyniosła 7,3%, zaś wideo online – prawie 22,8% w okresie od stycznia do września 2024 r. Nieco wolniej rosły przychody z reklamy kinowej – o 10,9%. Z analizy wolumenowej wynika, że budżety wideo wzrosły o 482,6 mln zł, internetowe o 234,4 mln zł, reklamy zewnętrznej o 53,1 mln zł, radiowe o 24 mln zł, a kinowe o 13 mln zł. W prasie spadek inwestycji wyniósł 32 mln zł.

Wykres 3. Zmiany wartości reklamy w klasach mediów, Q1-Q3 2024 vs Q1-Q3 2023

Wykres 4. Dynamika zmian w klasach mediów, Q1-Q3 2024 vs Q1-Q3 2023

Z analiz Publicis Groupe wynika, że po trzech kwartałach 2024 r. wartość inwestycji reklamowych przeznaczonych na wideo wyniosła 4 mld 813,4 mln, co oznacza wzrost o 11,1% rok do roku. Udział wideo w przychodach z rynku reklamy wyniósł 53,7% i przewyższał ubiegłoroczny o 0,9 p.p.

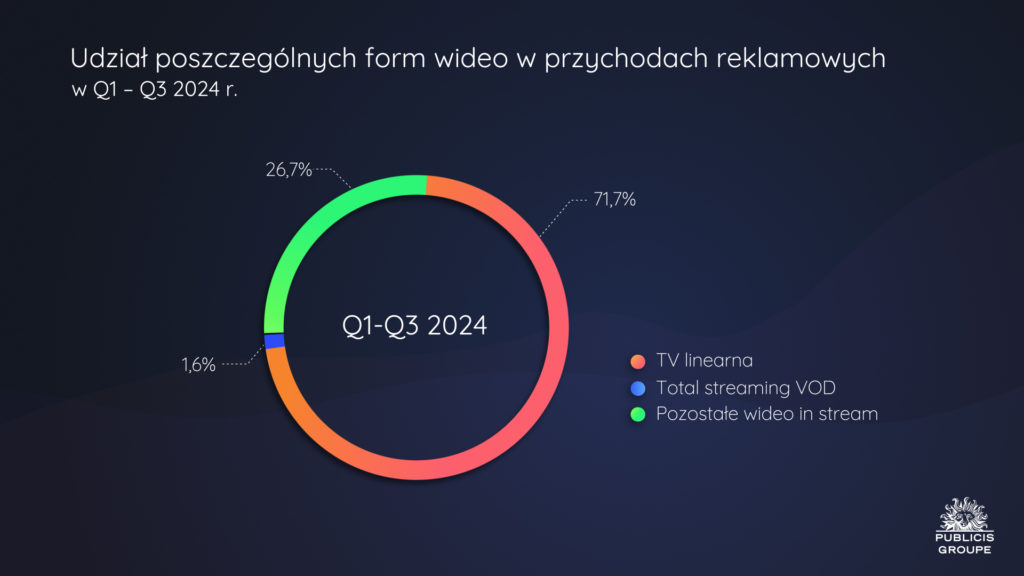

Wśród segmentów wideo największy udział w przychodach ma niezmiennie telewizja linearna (71,7%). Inwestycje reklamowe w to medium wzrosły po trzech kwartałach 2024 r. o 7,3% rok do roku. Drugim segmentem wideo pod względem udziału w przychodach (26,7%) jest pozostałe wideo in stream obejmujące dwie składowe: wideo na platformach społecznościowych YouTube, Meta, Tiktok oraz krótkie formy wideo na portalach internetowych. Szacunki Publicis Groupe dotyczące przychodów ze społecznościowej formy wideo odzwierciedlają dominację platformy Youtube w oglądalności. Cały segment wideo na portalach społecznościowych (Facebook, Youtube, TikTok) urósł po trzech kwartałach o 25,7% (zaktualizowane zostały szacunki dot. przychodów TikToka w 2023 i 2024 roku).

Z kolei dynamika przychodów z krótkich form wideo na portalach internetowych wyniosła 14,6%, przy czym najlepszym kwartałem okazał się kwartał drugi ze względu na Mistrzostwa Europy w Piłce Nożnej.

W segmencie obejmującym długie formy wideo (streaming wideo zarówno w postaci BVOD, AVOD jak i SVOD) zaobserwowany został wzrost inwestycji reklamowych w wysokości 9,0%. Nowością od trzeciego kwartału jest platforma SVOD serwisu Max (dawniej HBO), która wzbogaciła ofertę TVN WBD.

Wykres 5. Udział poszczególnych form wideo w przychodach reklamowych po trzecim kwartale 2024 r.

Z analiz Publicis Groupe wynika, że w pierwszych trzech kwartałach 2024 r. wartość inwestycji reklamowych w internecie w nowym ujęciu, a zatem bez wideo online (nie uwzględniając inwestycji na ogłoszenia), wyniosła 2 746 mld zł, co oznacza wzrost o 9,3% rok do roku. Udział internetu w rynku reklamy w tym okresie wynosił 30,6% (bez zmian wobec analogicznego okresu 2023 r.)

Z estymacji Publicis Groupe wynika, że po dziewięciu miesiącach przychody w segmencie digital search wzrosły o 14% rok do roku. Na polskim rynku retail search odpowiada za nieco ponad 6% przychodów w segmencie digital search, podczas gdy główna część inwestycji reklamowych ulokowana jest w Google. Jednak dynamika tej formy reklamy jest obiecująca i utrzymuje się na poziomie powyżej 27%.

W pierwszych trzech kwartałach 2024 r. reklama digital non-search osiągnęła 5,3% wzrostu rok do roku. Prawie 92% tego segmentu online stanowi reklama display, której dynamikę oszacowano na poziomie 4,3%. Motorem wzrostu dla reklamy digital non-search pozostają formaty display’owe na platformach społecznościowych, których właścicielem jest META. Formaty te przeżywają swój renesans dzięki wykorzystaniu sztucznej inteligencji, która wspiera proces tworzenia wielu wariantów kreacji na platformach META oraz umożliwia optymalizowanie ich pod aktywizację użytkowników.

Wykres 6. Internet: wartość przychodów reklamowych, Q1-Q3 2024 vs Q1-Q3 2023

Od stycznia do września rynek reklamy radiowej odnotował wzrost na poziomie 4,1%, co wartościowo przekłada się na zwiększenie o 24,3 mln zł w porównaniu do analogicznego okresu roku poprzedniego, przy czym w drugim i trzecim kwartale 2024 roku tempo wzrostu budżetów przeznaczanych na reklamę radiową zauważalnie osłabło. W omawianym okresie spadła słuchalność Grupy RMF i Polskiego Radia, wzrosty nastąpiły natomiast w przypadku Grupy Eurozet i Audytorium 17 oraz pozostałych mniejszych rozgłośni. Mimo spadku udziału w słuchalności wobec analogicznego okresu ub.r. (-0,9 p.p.), niedoścignionym liderem rynku radiowego pozostaje Grupa RMF. Udział w słuchalności Grupy Eurozet wzrósł o 0,5 p.p. i nadawca ten umacnia swoją pozycję. Na ten wynik z pewnością wpłynęła główna stacja – Radio ZET, której udział wzrósł aż o 1,6 p.p., co stanowi największy wzrost udziału w tym okresie wśród wszystkich stacji radiowych. Na trzecim miejscu uplasowała się Grupa TIME, której udział w słuchalności pozostaje bez zmian (Źródło: Kantar). Największy wzrost wolumenu budżetów odnotowany został w przypadku lidera rynku radiowego, czyli sektora handel – o niemal 25,5 mln zł (dynamika 9,7%). Na drugim miejscu pozostaje sektor produkty farmaceutyczne, leki ze wzrostem o 11,8 mln zł (wzrost o 18,3%), zaś na trzeciej pozycji pod względem wolumenu wzrostu znalazł się czas wolny, który zwiększył swój budżet radiowy o 5,1 mln zł (dynamika 22,4%).

W okresie od stycznia do września 2024 r. inwestycje reklamowe w reklamę zewnętrzną były wyższe niż przed rokiem o 11,8%, czyli o 53,1 mln zł. Podobnie jak w poprzednim roku, ten wzrost został wygenerowany przede wszystkim na nośnikach digitalowych. Z analiz IGRZ oraz Publicis Groupe wynika, że udział nośników digitalowych w przychodach reklamowych wzrósł z 23,2% w pierwszych trzech kwartałach 2023 r. do 27,8% w bieżącym roku. W analizowanym okresie 2024 r. połowa sektorów zwiększyła budżety na reklamę zewnętrzną. Największy wolumenowy wzrost inwestycji reklamowych odnotowano w przypadku sektora napoje i alkohole – o ponad 10,9 mln zł (dynamika 46,1%). Największy spadek wolumenu inwestycji dotyczył sektora pozostałe (mniej o 11 mln zł; ze szczególnym spadkiem w kategoriach: reklama społeczna, pośrednictwo pracy i usługi komunalne) oraz handlu.

Z szacunków Publicis Groupe wynika, że przychody reklamowe netto w kinach wyniosły ponad 130,8 mln zł w analizowanym okresie, co stanowi 10,9% wzrostu wobec ubiegłego roku. W top 5 sektorów z największym udziałem inwestycji na reklamę kinową znalazły się: media, motoryzacja, finanse, handel i żywność. Pod względem wolumenu wzrostu wyróżnił się sektor żywność, który zwiększył inwestycje w reklamowy kinowe o 5,7 mln zł (dynamika 91%) oraz sektor telekomunikacyjny, również ze wzrostem o 5,7 mln (dynamika 151,1%). Natomiast największy spadek wolumenu budżetu na reklamę w kinie zaliczył sektor finanse, który zmniejszył inwestycje o prawie 7 mln zł (spadek o 29,8%).

W okresie od stycznia do września 2024 r. inwestycje reklamowe w magazynach spadły rok do roku o 12,8%, czyli o ponad 14,3 mln zł. Suma stron reklamowych w magazynach skurczyła się o 10,9%. (Źródło: Kantar). Sektorem o największym wolumenowym spadku jest sektor handel (mniej o 12,5 mln zł, dynamika -61,8%), który w magazynach ograniczył szczególnie inwestycje reklamowe w sprzedaż wysyłkową. Największy wzrost zauważyć można w sektorze odzież i dodatki. Producenci odzieży przeznaczyli na reklamę więcej o 1 mln zł (dynamika 7,9%).

Inwestycje w reklamę w dziennikach w pierwszych trzech kwartałach 2024 r. spadły rok do roku o 20,2%, to jest o 17,9 mln zł. Do spadku inwestycji na reklamę w dziennikach przyczyniło się jedenaście sektorów, wśród których największy spadek nastąpił w sektorze pozostałe (który jest największym sektorem reklamującym się w dziennikach, obejmuje m.in. usługi dla biznesu, reklamę społeczną, fundacje, partie polityczne, nieruchomości i edukację oraz ciepłownie, elektrownie, inne), który w dziennikach zmniejszył swoje inwestycje reklamowe o prawie 7,7 mln zł (dynamika -20,7%). Największy wolumenowy wzrost odnotowany został w przypadku budżetów reklamowych sektora finanse – o prawie 1,4 mln zł (dynamika 23,6%).

UDZIAŁ MEDIÓW W PRZYCHODACH Z REKLAMY

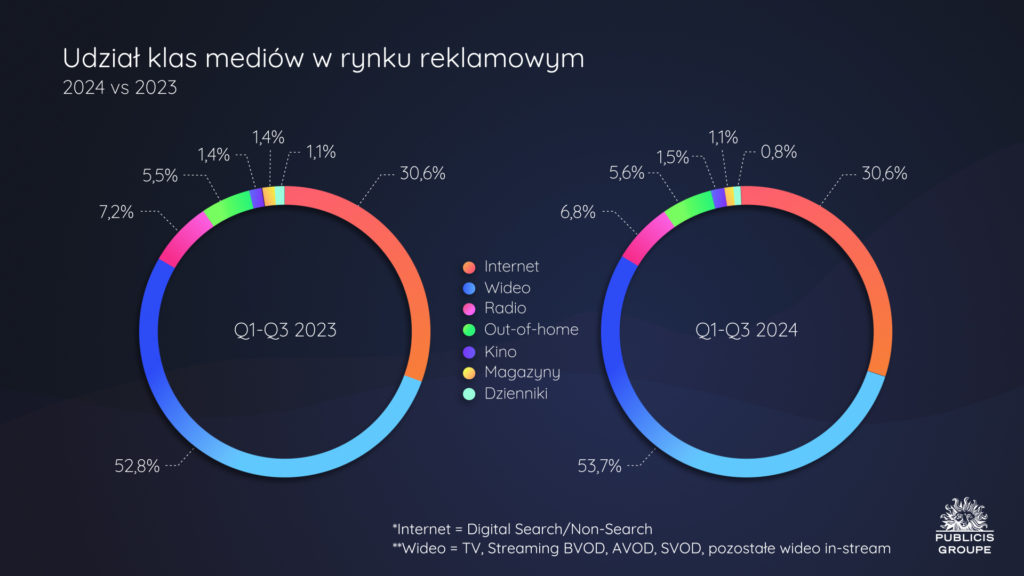

W konsekwencji zróżnicowanej dynamiki zmian poszczególnych klas mediów, zmienia się także ich udział w rynku. Internet (digital search i non-search) w mediamiksie utrzymał udział 30,6%, zaś udział wideo (TV, total streaming vod oraz pozostałe wideo in stream) wzrósł z 52,8% do 53,7%. W przypadku reklamy zewnętrznej udział wzrósł o 0,1 p. p. do 5,6%. Podobnie kino, którego udział wyniósł 1,5%. Po słabszym trzecim kwartale spadł natomiast udział reklamy radiowej z 7,2% do 6,8%. Spadek udziału w rynku reklamowym zaobserwowany został ponadto w przypadku prasy: udział magazynów zmniejszył się z 1,4% do 1,1%, zaś dzienników z 1,1% do 0,8%.

Wykres 7. Udział klas mediów w rynku reklamowym, Q1-Q3 2024 vs Q1-Q3 2023

Komentarz Iwony Jaśkiewicz-Kundery, Chief Investment Officera Publicis Groupe:

Rozwój gospodarki zwolnił nieco w trzecim kwartale i podobnie miało to miejsce na rynku reklamy. Polski PKB zwiększył się realnie o 2,7% rok do roku, podczas gdy w drugim kwartale rósł o 3,2%. Wzrost rynku reklamy w trzecim kwartale także nieco spowolnił, ale jest nadal dużo szybszy niż w całej gospodarce. Po trzech kwartałach dynamika rynku reklamy pozostaje na imponującym poziomie 9,5%, a rynek osiągnął wartość blisko 9 mld zł.

Podobnie jak w pierwszym półroczu w okresie od stycznia do września 2024 r. wzrosły inwestycje reklamowe we wszystkich mediach z wyjątkiem prasy. Najszybciej rosła reklama zewnętrzna – o niespełna 12% r/r, a także wideo – o nieco ponad 11% oraz kino o 10,9%. Przychody reklamowe w internecie zwiększyły się natomiast o 9,3%. Po zmianie kategoryzacji w pierwszym kwartale 2024 r., udział internetu wyniósł 30,6%, a największym medium jest zaś wideo – z udziałem w wysokości 53,7%. Udział samej telewizji natomiast wynosił 38,5% i był niższy od ubiegłorocznego o 0,8 p. p. Wzrósł natomiast udział reklamy zewnętrznej w rynku reklamy, po trzech kwartałach 2024 r. osiągnął 5,6% udziału wobec 5,5% przed rokiem, a inwestycje ulokowane w reklamie zewnętrznej przekroczyły 500 mln zł. Inwestycje reklamowe w radio wzrosły po trzech kwartałach o 4,1%. Udział radia w rynku reklamy zmniejszył się w okresie od stycznia do 6,8% z 7,2% przed rokiem. W tym okresie jedyne spadki budżetów reklamowych odnotowaliśmy w prasie. W przypadku dzienników odnotowaliśmy przeszło 20% spadku, co po części jest wynikiem ubiegłorocznej kampanii wyborczej i zwiększonych nakładów spółek Skarbu Państwa i instytucji publicznych. Inwestycje reklamowe w magazynach zmalały o 12,8%, gdzie budżety reklamowe mocno ograniczył sektor handel.

Aż piętnaście sektorów zwiększyło inwestycje reklamowe, a zaledwie jeden dokonał redukcji. Największy wzrost wolumenu inwestycji wygenerował sektor handel – firmy z tego sektora przeznaczyły na reklamę o prawie 310 mln zł więcej, co stanowi 17,2% więcej rok do roku. Jedyny spadek wolumenu inwestycji reklamowych miał natomiast miejsce w sektorze pozostałe – producenci i instytucje z tego sektora przeznaczyli na reklamę mniej o 109 mln zł (dynamika -16,2%). Za ponad połowę tego spadku odpowiadają zmniejszone inwestycje w kategorii reklam społecznych. Udział największego sektora na rynku reklamy, czyli handlu, zwiększył się o 1,7 p.p. do wartości 24%. Od czwartego kwartału 2021 r. drugą pozycję zajmuje sektor produktów farmaceutycznych i leków, który wyprzedził sektor żywność. Udział farmacji jednak spadł w analizowanym okresie o 0,5 p.p. i wynosi 10,9%. Natomiast udział sektora żywność istotnie się zwiększył: aż o 1,2 p.p. do 9,2%.

Dobre wyniki internetu w trzecim kwartale skłoniły nas do poniesienia prognozy na to medium z 7,2% na 8,8%. Szacujemy, że cały rynek reklamy wzrośnie w 2024 r. o 8,9%.