Wartość rynku reklamowego w Polsce w 2020 r. wyniosła 9 mld zł, co oznacza spadek o 8,6%.

- Reklamodawcy przenoszą budżety do internetu.

- Internet zwiększył swój udział w rynku do 41,1%.

- Udział telewizji i internetu wzrósł z 81% w 2019 do 85% w br.

- Wartość wydatków na reklamę telewizyjną spadła o 10,1%, czyli o 443 mln zł.

Wykres 1. Wartość rynku reklamowego netto w latach 2012 – 2020

SEKTORY REKLAMOWE

Po czterech kwartałach 2020 r. rynek reklamy w Polsce zmniejszył wartość o 8,6% w porównaniu z rokiem poprzednim. Dwanaście sektorów zredukowało swoje inwestycje reklamowe, a jedynie cztery zintensyfikowały. Wydatki na reklamę wzrosły w największym sektorze, czyli handlu – o 6,2% oraz w trzech mniejszych sektorach: komputery i audio video (+7,9%), produkty do użytku domowego (+24,7%) oraz sprzęty domowe, meble i dekoracje (+2,2%). Największe wolumenowe spadki dotknęły trzech sektorów: finansów, żywności i motoryzacji. W branży finansowej wydatki reklamowe bardzo mocno ograniczyły instytucje pożyczkowe, tj. Provident czy Creamfinance. Wśród banków największą redukcję zaobserwowaliśmy w przypadku Credit Agricole, PKO BP i BNP Paribas. Za spadki w sektorze żywność w głównej mierze odpowiedzialne były za redukcję budżetów w kategoriach takich jak czekolada i wyroby czekoladowe; ciasta, ciastka, batony, lody oraz przekąski. Jeśli chodzi o reklamodawców, dużo mniej niż przed rokiem wydali Ferrero, Unilever, Wawel Kraków, Wedel. W branży motoryzacyjnej wydatki reklamowe najmocniej ograniczyły marki samochodów osobowych, m in.: Volkswagen, Skoda, Toyota, Opel. W kategorii stacje benzynowe zaobserwowaliśmy wzrost, dzięki dużym wydatkom PKN Orlen.

Wykres 2. Wydatki poszczególnych sektorów reklamowych, 2020 vs 2019

KANAŁY KOMUNIKACJI

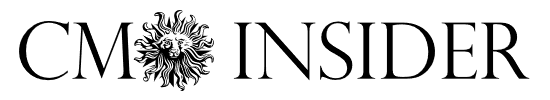

Po dwunastu miesiącach 2020 r. spadki zanotowały wszystkie media z wyjątkiem internetu. Reklama online wygenerowała wpływy większe o 4,6%. Telewizja i radio straciły odpowiednio 10,1% oraz 9,5%, zaś dzienniki i magazyny 29,6% i 37,4%. Najsilniejszą ujemną dynamikę zanotowały kina – wydatki reklamowe niższe o 79,2%, to efekt decyzji rządu o czasowym zawieszeniu działalności kin od 12 marca ub.r. Kina wystartowały w sierpniu, a następnie 7 listopada zostały zamknięte ponownie i już nie otworzyły się do końca 2020 r.

Budżety internetowe wzrosły wolumenowo o 160,8 mln zł. Redukcja wydatków w spadkowych mediach wyniosła łącznie ponad 1 mld zł. Wartościowo najwięcej straciła telewizja – załamanie rynku w drugim kwartale spowodowało, że przychody stacji telewizyjnych łącznie po dwunastu miesiącach były niższe aż o 443,1 mln zł w porównaniu z rokiem poprzednim.

Wykres 3. Zmiany wartości reklamy w klasach mediów w latach 2019 – 2020

Wykres 4. Dynamika zmian w klasach mediów, 2020 vs 2019

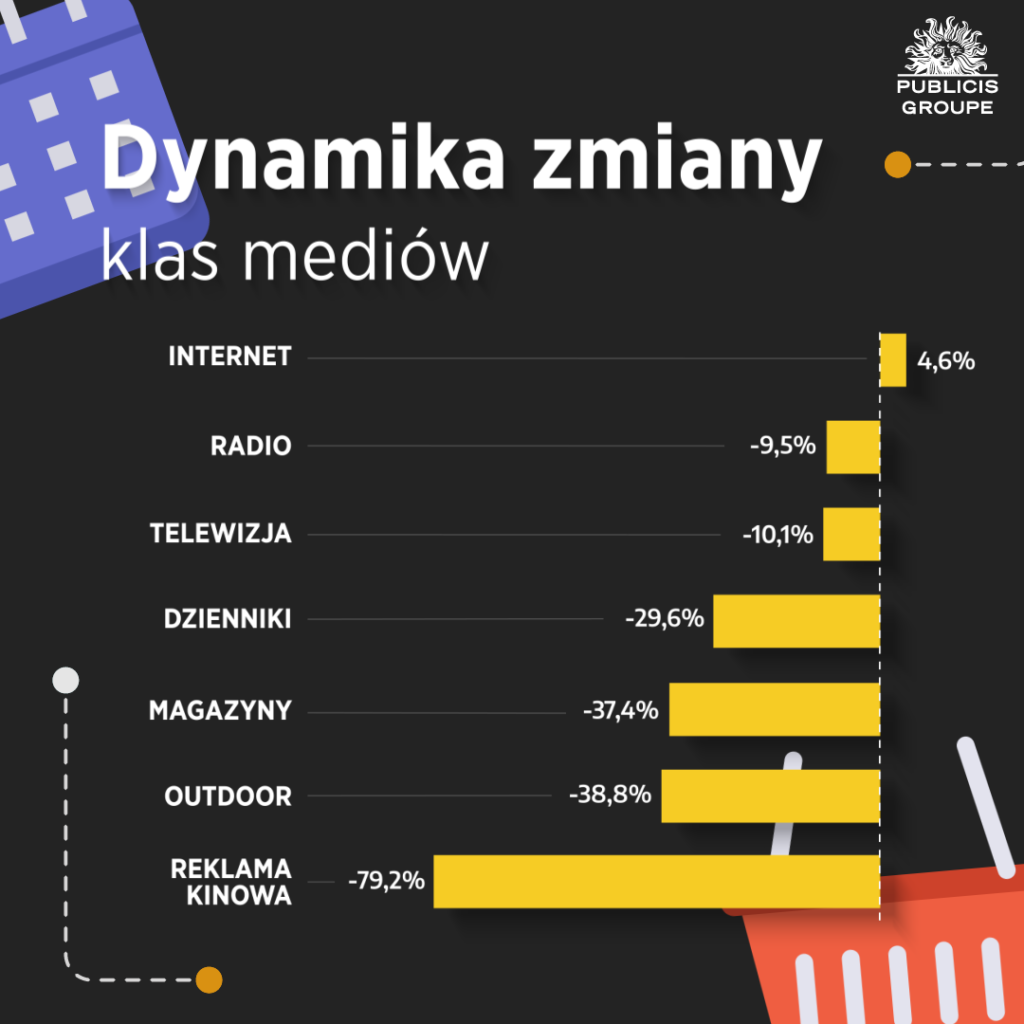

Wartość wydatków na reklamę internetową (nie uwzględniając ogłoszeń) wzrosła w 2020 r. o 4,6%, dając wynik 3,7 mld zł., czyli o 160,8 mln zł więcej niż przed rokiem. W drugim kwartale bieżącego roku pierwszy raz w historii internet zanotował spadek inwestycji reklamowych (-6,9% po rewizji danych), jednak kwartały trzeci i czwarty to powrót do wzrostu wydatków. Pandemia przyczyniła się do umocnienia pozycji internetu w rynku reklamowym i przyspieszyła przepływ wydatków z innych mediów. Cześć budżetów niewykorzystanych w prasie, kinie i reklamie zewnętrznej została przeniesiona do digitalu.

Wykres 5. Udział poszczególnych kategorii reklamy w wydatkach na reklamę digital w 2020

Wartość budżetów telewizyjnych spadła w 2020 r. o 443,1 mln zł, czyli 10,1%. Koniec roku był dla tego medium całkiem dobry – w czwartym kwartale wydatki wzrosły o 2,4%. Właściwie już od lipca ub.r. rynek zaczął wracać do względnej normalności. Reklamodawcy nauczyli się funkcjonować w nowej pandemicznej rzeczywistości. Dostosowali swoją komunikację do sytuacji i mimo obostrzeń i osłabienia koniunktury, nie ograniczają inwestycji w reklamę telewizyjną. Szczególnie zaciętą walkę o klientów obserwujemy w handlu. Sektor ten wydał w 2020 r. aż o 74 mln zł więcej niż przed rokiem. Duże wzrosty budżetów odnotowaliśmy w przypadku takich firm jak Żabka, Vinted, Euro RTV AGD czy OBI. Po dwunastu miesiącach 2020 r. wartość budżetów radiowych wyniosła 681,5 mln zł i spadła o 9,5%. W drugim kwartale radio mocno odczuło skutki pandemii – wydatki reklamowe zostały zredukowane o ponad 40% w kwietniu i maju. W drugiej połowie roku rynek się ustabilizował – w trzecim kwartale wartość budżetów spadła jedynie o 2,5%, zaś w czwartym o 4,2%. Według najnowszej fali badania Radio Track Kantar Polska, średni dobowy zasięg radia w całym 2020 w grupie wiekowej 15-75 spadł o 3,3 pkt proc. względem poprzedniego roku. Najmocniej zmniejszył się zasięg generowany w samochodzie. Z powodu pandemii Polacy mniej się przemieszczają, dotyczy to zarówno dojazdów do pracy, jak i wyjazdów wypoczynkowych.

W 2020 roku wpływy reklamowe operatorów reklamy zewnętrznej spadły o 38,8%, czyli o 210,8 mln zł. Drugi kwartał był dla OOH największym kryzysem w historii powadzenia monitoringu. Z rynku zniknęło ponad 2/3 budżetów. Kolejne miesiące przyniosły lekką poprawę, jednak ani ruch w miastach, ani budżety reklamowe nie wróciły do poziomu z poprzedniego roku. Przykładowo, warszawski ZTM podał, że we wrześniu br. liczba pasażerów stanowiła około 62% liczy podróżnych z okresu sprzed pandemii. Podobne spadki raportował Gdańsk (około -30%). Po czterech kwartałach 2020 wielkość budżetów alokowanych w gazetach i magazynach spadła odpowiednio o 29,6% i 37,4%. Sam drugi kwartał był dla mediów drukowanych jeszcze gorszy. Spadki wyniosły odpowiednio 43,8% i 56,6%. Jesień i okres świąteczny były niewiele lepsze, co nie pozwala optymistycznie patrzeć w przyszłość. Pandemia przyspieszyła trend odpływu budżetów reklamowych z prasy do internetu i wydaje się, że w bieżącym roku reklamodawcy nie wrócą do prasy drukowanej z większymi budżetami. Od 12 marca kina przestały generować przychody ze względu na decyzję rządu o czasowym zawieszeniu działalności placówek kultury. Kina działając na nowych zasadach, mogły być ponownie otwierane od 6 czerwca. Wszystkie sieci kinowe zdecydowały, iż otworzą się w późniejszym terminie. Sieć Helios wystartowała na początku lipca, zaś Multikino i Cinema City w całej Polsce dopiero 22 lipca. Kina ponownie zostały zamknięte 4 listopada. Zgodnie z decyzją rządu powrót widzów do kin jest możliwy od 12 lutego 2021 r., jednak duże sieci nie zdecydowały się na otwarcie tego dnia. Utrzymanie sal jest kosztowne, a sytuacja z pandemią wciąż jest bardzo trudna. Nie ma pewności, że za kilka tygodni rząd znowu nie zamknie kin. Dodatkowo wstrzymywane są premiery nowych filmów, a bez nich widzowie nie wrócą przed duży ekran.

Udział mediów w przychodach z reklamy

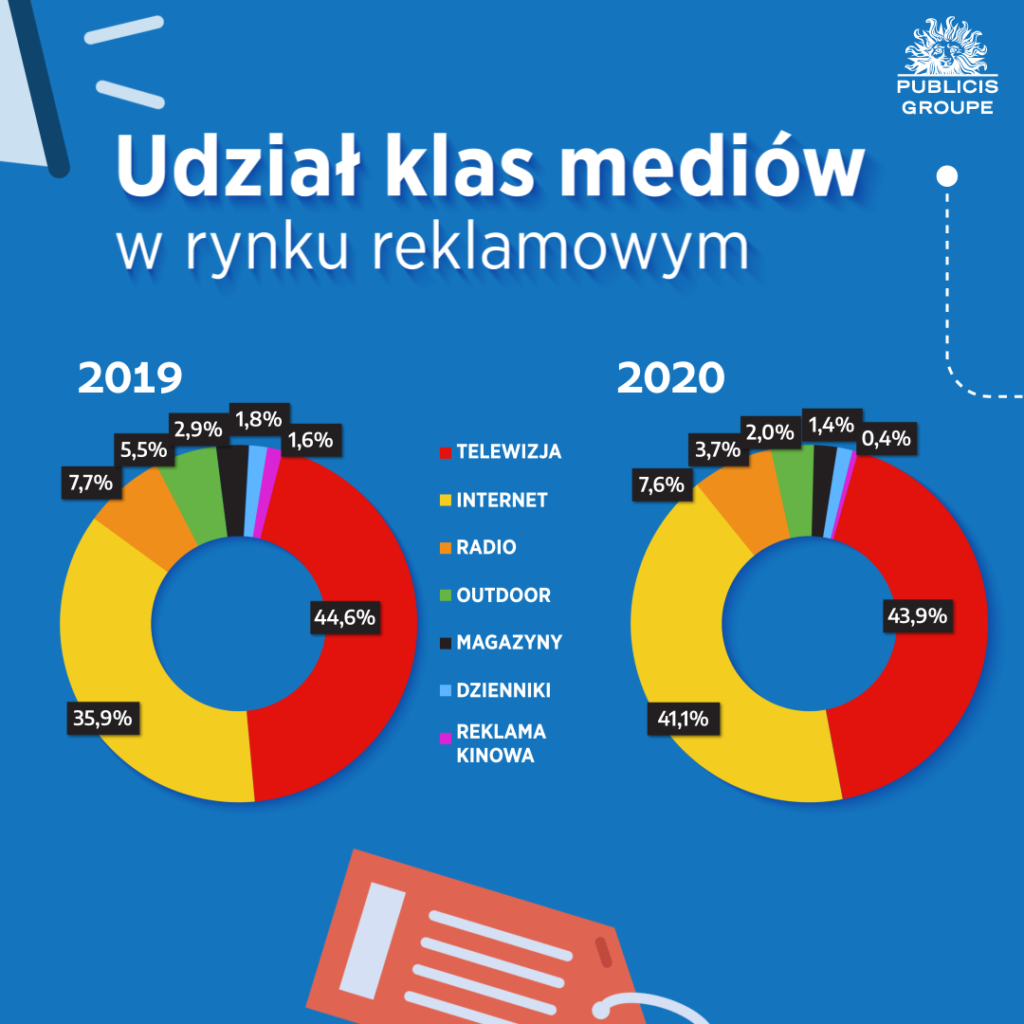

W konsekwencji różnej dynamiki zmian poszczególnych klas mediów zmienia się ich udział w rynku. Po czterech kwartałach wzrosła jedynie wartość inwestycji w reklamę internetową. Dlatego też internet mocno zwiększył swój udział w mediamiksie. W samym drugim kwartale pierwszy raz w historii wydatki na internet przewyższyły wydatki na telewizję. W całym analizowanym okresie odsetek budżetów przeznaczanych na reklamę online wzrósł aż o 5,2 pkt proc. z 35,9% do 41,1%. Pozostałe media zmniejszyły swój udział w mediamiksie. Dużo straciły telewizja, kina oraz outdoor, bo odpowiednio 0,7 pkt proc., 1,3 pkt proc. oraz 1,8 pkt proc.

Wykres 6. Udział klas mediów w rynku reklamowym, 2020 vs 2019

Komentarz Iwony Jaśkiewicz-Kundery, Chief Investment Officera Publicis Groupe:

“Wartość rynku reklamowego w Polsce w 2020 r. wyniosła niemal 9 mld zł, co oznacza spadek o 8,6%. Najsłabszymi miesiącami pod kątem dynamiki były kwiecień i maj – spadki o ponad 30%, to efekt lockdownu oraz kryzysu spowodowanego przez COVID-19. W drugiej połowie roku obserwowaliśmy normowanie sytuacji i powrót budżetów reklamowych niemal do poziomów z analogicznego okresu 2019 – trzeci kwartał zanotował 3% spadku a czwarty nieco ponad 1% spadku. W skali całego 2020 roku jedynie budżety reklamowe lokowane w internecie były wyższe w stosunku do 2019 roku o 4,6%, pozostałe media zdecydowanie bardziej odczuły wpływ pandemii. Telewizja i radio straciły odpowiednio 10,1% oraz 9,5%, zaś dzienniki i magazyny 29,6% i 37,4%. Najsilniejszą ujemną dynamikę zanotowały kina – wydatki reklamowe niższe o 79,2% to efekt decyzji rządu o czasowym zawieszeniu działalności kin od 12 marca. Kina wystartowały w sierpniu, a następnie 7 listopada zostały zamknięte ponownie i już nie otworzyły się do końca 2020 r.

Zdecydowana większość sektorów reklamowych zredukowała swoje inwestycje reklamowe. Wśród tych, które rosły, znalazły się: handel (wzrost o 6,2%), komputery i audio video (+7,9%), produkty do użytku domowego (+24,7%) oraz sprzęty domowe, meble i dekoracje (+2,2%).

Za nami najtrudniejszy rok od ponad dekady, biorąc pod uwagę sytuację ekonomiczną oraz sytuację na rynku reklamowym. Rok 2020 był pod kątem dynamiki PKB najgorszy od początku prowadzenia statystyki. Jednak pomimo pandemii i ciągłych zmian w obostrzeniach, spadek PKB o 2,8% to wynik lepszy od prognoz i jeden z najmniejszych spadków w Europie. Bieżący rok z pewnością przyniesie odbicie. Listopadowa prognoza NBP zakłada, że PKB Polski wzrośnie o 3,1%. Podobnie szacuje Komisja Europejska.

Pierwsze dwa miesiące tego roku oraz informacje od reklamodawców o budżetach tegorocznych wskazują, że rynek reklamowy w 2021 roku urośnie, według naszych estymacji o 6,4%. Kolejna trzecia fala pandemii nie wywołała większych zmian w budżetach reklamowych i, o ile sytuacja się nie pogorszy, w kolejnych miesiącach powinniśmy obserwować wzrosty budżetów internetowych, telewizyjnych oraz radiowych.”